過去の記事でも何度か触れてきましたが、信用取引とはどのような取引でしょうか?

信用取引について、理解を深めるために、改めて考えていきましょう。

なぜなら、今後トレードーを仕事としていくのであれば、

信用取引について理解を深めておくことは、

メリットを生かし、リスクを回避するために、必要な知識だからです。

今までの記事と重複する部分もありますが、

大切なことなので、ご理解ください。

現物取引と、信用取引の違いについて

株のトレードには二通りあります。

・現物取引

・信用取引

現物取引について

まずは、現物取引についてのおさらいです。

現物取引とは、一般的な株取引の事です。

現物取引は、手持ちの資金額内でしか買うことができません。

100万円の資金でしたら、100万円までの株しか買うことができません。

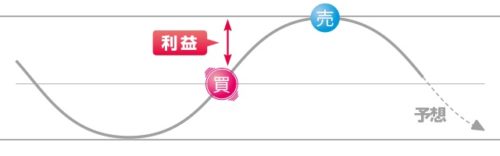

「この株上がりそうだな、買おう」

「上がった!利益になったから売ろう」

(提供:日興証券)

買った株が、値上がりしないと、利益が出ることはありません。

相場は、上がる時ばかりではありません。

下げ相場が続くときもあります。

株価は、上げる速度よりも、下げる速度の方が、急降下です。

そんな時、トレンドに逆らってエントリーすることは、リスクが大きくなります。

チャートで判断し、逆張り思考で買うこともありますが、

トレンドに逆らって、買いでエントリーするということは、ある程度のリスクを覚悟しなくてはいけません。

トレンドが下向きなのなら、売りでエントリーする方が、リスクは低いと言えます。

でも、現物取引では、売りができません。

信用取引について

信用取引とは、手持ちの資金を証券会社に預け、

それを担保にして、資金や株券を借りて行う取引の事です。

この預けた資金の事を「委託保証金」と言います。

これを担保に、株の売買をすることが、信用取引です。

では、信用取引についてくわしく見ていきましょう。

(提供:SBI証券)

信用取引でなにができるの? メリット、注意する点とは?

1.信用取引は、手持ちの資金の約3倍まで取引ができる

信用取引を使えば、

資金の約3倍の代金まで売買することが可能です。

例えば、50万円の資金を委託保証金として預けたら、その約3倍の150万円くらいまでのトレードができるわけです。

少ない資金を、効率よく使うことができます。

投資資金が少ない人にとって、大きなメリットになります。

委託保証金は、現金ではなく、手持ちの株券で代用することも可能です。

ただし、時価で評価されるわけではありません。

だいたい時価の8割と考えておきましょう。

これを「レバレッジ効果」と言い、

うまく取引ができれば、

少ない元手で、より大きな利益を得られる可能性があります。

信用取引で株を買うことを「信用買い」「買建て」と言います。

レバレッジ効果で注意すべきこと

うまくいけば、3倍の利益を出せるということは、その逆もありえます。

3倍のスピードで資金がなくなる可能性もあるのです。

資金の3割下落したら、資金がゼロになってしまいます。

例を挙げてみましょう。

現物買いで損失がどんなに拡大しても、

手持ち資金の額以下になることはありません。

信用取引で、100万円の資金を担保にして、300万円分の銘柄を買ったとします。

もし、値下がりして、株価が200万円になったら、200万円で売ることになります。

手持ちの資金、100万円がすべてなくなってしまいます。

「そんなことはなかなかないのでは?」と考えるかもしれませんが、

株価は連日ストップ安になることもありえます。

高値をつかんで、損切りができず、連日ストップ安。

一気に資金を失うどころか、借金を背負うことになりかねません。

資金が少ないうちは、レバレッジをかけて増やしたいという気持ちはよく分かります。

しかし、

常にリスクが付いて回るということを意識し、

トレードに慣れないうちは、自己資金内で回転させていくべきと

というのが、私の考えです。

2.信用取引は、「売り」から取引をはじめられる

株式相場は上がる時ばかりではありません。

「全体的にトレンドが下がっている。」

「今日は値下がりしそうだ。」

こんなときでも、利益をねらうことができます。

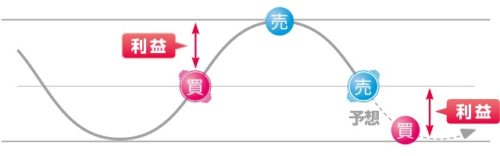

( 現物取引の場合 )

(信用取引の場合)

(提供:日興証券)

信用売りでは、手元にない株券を先に借りて売ります。

そして、株価が下がったら、その株券を買い戻して、差額が利益となります。

ポイント

信用取引は、先に買って後で売る、というごく普通のトレードができるのはもちろんのこと、

この逆の、買って売るというトレードができるのが、大きな特徴。

信用取引で株を売ってから買い戻すことを

「空売り(からうり)」「売り建て」と言います。

私は、最初このことが理解できませんでした。

「売りは怖い」と思い込んでいました。

ただ、買いから入るのか、売りから入るのかの違い

と理解すれば、

デイトレで売り建ては怖いことではありません。

ただし、注意点があります。

株を借りることができる銘柄のことを貸借銘柄

株を借りることができない銘柄のことを信用銘柄

と言います。

それとは別に、証券会社独自に売り建てできる銘柄があります。

一般信用取引と言います。こちらも、売り建てが可能です。

金利は高めに設定されている時もありますが、

貸借銘柄でない銘柄で、売り建てができるのは、大変魅力的です。

私は、デイトレは、松井証券の一日信用取引を利用しています。

松井証券には、

「プレミアム空売り」というものがあり、

デイトレーダーに人気の、今が旬の銘柄を売ることができます。

他にも、一日で決済する売り建てができる証券会社に、

SBI証券の「HYPER空売り」、楽天証券

の「いちにち信用」などがあります。

松井証券の一日信用取引を利用しているデイトレーダーは多く、

プレミアム空売りは、よく売り切れになっています。

空売りしたくても、在庫切れでできないといった事態がよくあります。

空売りは、楽天証券やSBI証券の方ができる銘柄が多く、魅力的です。

空売りを仕掛ける機会が多いのなら、

複数の証券会社でトレードできる環境を作っておくとよいでしょう。

デイトレーダーにとって、

空売りができることは大きなメリットですので、怖がらず、ぜひ覚えていきましょう。

-

-

デイトレードの手数料と空売りに特化した証券会社は?

デイトレードは一日に、何度も取引をします。 手数料は、買う時にも売る時にもかかってくるので、 ほんのちょっとの差が、月額や、年額にすると、大きな差となってきます。 デイトレ ...

続きを見る

空売りで注意すべきこと

現物買い、信用買いのリスクは、限度があります。

100円の株を買って、株価が1円になっても、損失は99円で済みます。

損失額が、売買代金以上になることはありません。

しかし、空売りの損失額は分かりません。

たとえば、100円の株を買って、空売りしたとします。

空売りは、株価が下がると利益が出て、上がると損失が発生します。

株価が200円になると、100円の損失。300円になると、200円の損失。400円になると、300円の損失…

このように、空売りの損失額は無限です。

空売りは「青天井」と言われています。

しかし、デイトレでは、それほど恐れる必要はありません。

・レバレッジ効果を抑える

・損失が拡大する前にロスカットをする。

これができれば、損失は限定されます。

注意すべき点で、もう一つ。

証券会社独自の空売り手数料は高額なものもあります。

空売り手数料を、必ずチェックしてから仕掛けるようにしましょうね。

3.信用取引では、同じ保証金で、一日に何度も取引ができる

法の改正で、2013年より、

信用取引に係る委託保証金の計算方法が変更となりました。

これによって資金効率の高い信用取引が可能となったことが、デイトレーダーが増えるきっかけとなりました。

ポイント

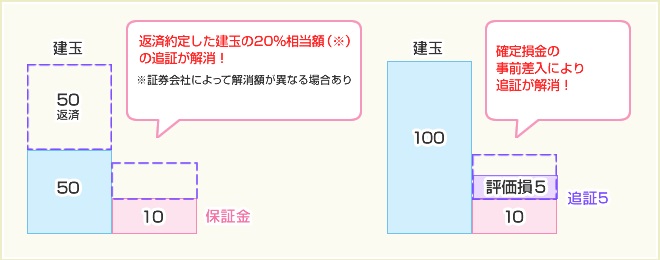

1.同じ保証金で一日に何度でも信用取引ができる

2.売買で得た確定利益は瞬時に次の信用取引に利用ができる

3.建玉返済後すぐに追証解消と保証金の引き出しもできる

デイトレーダーにとって、こんなにも喜ばしい法改正はありません。

これらの法改正によって、一日で資金を回して、複利効果で増やしていくことがより可能になったのです。

資金が少なく、信用枠をすぐに使い切ってしまい、

儲けられるチャンスがあっても、トレードができないのではないかという心配が不要になりました。

デイトレードのやり方次第で、資金の効率を上げ、50万円しかないとしても、一日で数100万円分の取引をすることも可能です。

少ない資金でも、うまく回すことができれば、一日で大きく資金を増やすことも可能です。

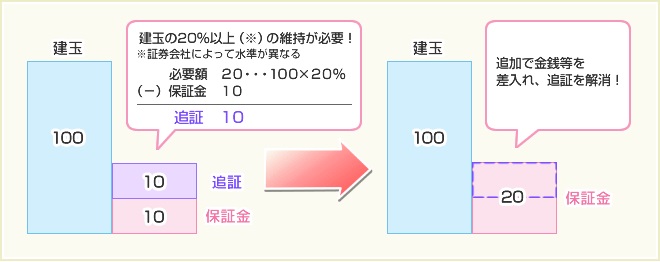

4.信用取引では、追証に注意!

信用取引を利用するときに、注意しなければならないのが「追証」です。

追証とは、追加委託保証金のことです。

証券会社によって異なりますが、

建玉を維持するためには、必要な保証金額が定められています。

株価は変動するので、思惑と逆に動いた場合、含み損が発生します。

その含み損により、

委託保証金率(建玉に対して、保証金がどのくらいの比率かという数値)が多少低下しても、

証券会社は保証金の追加を求めてくることはありませんが、法令により最低20%という下限は決められているので、

25%以上の維持が必要と考えておくとよいでしょう。

例えば、委託保証維持率30%とは、

100万円の投資を行うには30万円の証拠金を預けなければならないということです。

投資先の株価が下がり、80万円になった場合、20万円の含み損が出てしまいます。

この含み損は、証拠金から差し引かれるので、

10万円の証拠金で80万円の投資を行っていることになり、

最低委託保証維持率の20%を下回ってしまい、追証が発生します。

追証が発生したら、

指定された日時までに保証金を追加して保証金率を回復させないと、

強制的にすべての建玉を決済されます。

追証が発生するということは、トレードに問題があると考えましょう。

デイトレーダーの場合、

一日で取引を終了させ、建玉を返済させるのであれば、追証については、それほど敏感になる必要はありません。

追証は、未熟なトレーダーに発生する「警告」ととらえて、

持ち越しトレードをするときには、常に注意しておきましょう。

↓ デイトレードで、一日信用取引を利用するのなら、その日のうちに建玉を返済されるので、追証が解消されます。

(提供:SBI証券)

注意する対策

・最大限までレバレッジをかけない

・委託保証金はできるだけ多めに入金して、委託保証金率に余裕を持たせる

5.信用取引には、コストがかかる

信用取引の売買手数料は、

通常の現物取引よりも手数料を安くしています。

しかし、信用取引には貸株金利、貸株料、逆日歩など通常の現物取引にはないコストがかかります。

貸株金利とは、

証券会社から資金を借りていることになるため、その借りている資金に対する支払金利です。

貸株料とは、

空売りした投資家は証券会社から株を借りてそれを売っていることになるため、

その借りた株の利用料として請求されるコストのことで、買方金利に対して売方金利と呼ばれることもあります。

逆日歩とは、

信用取引の売り方が買い方に対して支払うコストの事です。

貸し株超過の場合に、不足する株を調達するためのコストの事です。

この貸株超過が大きく、株式調達の困難度合いが高ければ高いほど、高額の逆日歩が発生します。

不足分については、貸し株をしている人だけでなく、

信用取引を行っている買い方全部を含めて株式などの供給者と考えます。

デイトレードであれば、一日で返済するので、

大きな額にならないので、それほど気にする必要はありません。